何にどれだけかかるか理解し漠然とした不安を明確化

なんとなく将来像が見えてきたCREA世代は、美容やオシャレだけでなく、自己投資にもお金をかけたい時期。いっぽう、増税のニュースが続き、将来への漠然とした不安は増えるばかり……。今後の大きなライフイベントにかかるお金は足りる? 老後資金は? 考え始めるときりがない。今できることは何だろう。ファイナンシャルプランナーの前野彩さんにうかがった。

数あるライフイベントの中から、マイホーム購入とお葬式について、3回にわたり掲載。今回はマイホーム購入。

» 第2回 お葬式

» 実例集 FP前野彩は見た!

一生で一番高い買い物だからよく考えて

「マイホーム購入」はローンの借り方がすべて!

3000万円の家を買おうとしてもローンの返済方法によっては、支払い額は倍以上になることも。利子のほかにかかる諸経費も含め、無理とムダのない借り方を考えよう!

夢のマイホームは焦らず賢い返済計画で

「マイホームを購入すべきか否か」。

これは人生のなかで大きな選択だ。

「どちらが得かは一概にはいえません。金銭的にはどちらにもメリット、デメリットがあり、決めるポイントになるのは“どんな暮らしがしたいか”ということ。賃貸は住み替えをしやすく、メンテナンスいらず。持ち家は好みの立地や間取りでリフォームもでき、自分たちの好きなように変えていけるメリットが。デメリットとしては、賃貸は家賃を払い続けなければいけないので、老後の住居用貯蓄が不可欠なこと。持ち家はローン返済を終えても固定資産税など、諸費用は必要。マンションなら修繕積立金や管理費、一戸建ては定期的なメンテナンス費用もかかり、気軽に住み替えるのは難しい。頭金の準備がないまま勢いで決めたり、消費税アップの前に焦って決めるのが、一番損です」(前野さん)

そこでじっくり慎重に検討したいのが、ローン返済の方法だ。頭金の額や金利、返済期間、またローン手数料などによって、返済額は大きく異なり、金融機関によって返済総額に300万円以上もの差がつくこともある。また、結婚や転勤で住めなくなる可能性があるなら、貸しやすく売りやすい駅近物件を選ぼう。

「今は不動産が値上がりする時代ではありません。天災が起きたときの修繕は、持ち家の場合、全て自分たちの負担になります。購入するなら無理のない返済プランで、一生その地に暮らす前提で検討を」(前野さん)

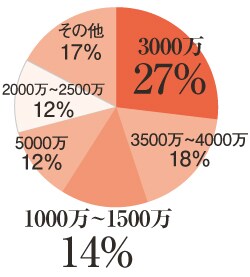

CREA世代女性アンケート

Q:マイホームを手に入れるにはいくらかかると思う?

A:3000万円

戸建てかマンションか、都心か郊外かなどによっても大きく異なる家の購入。CREA世代が現実的に買うことを考えた場合、予想として一番多く挙がったのが「3000万円」。では、この金額の物件を実際に買うといくらになるか?

実際には 5375万6680円

(3000万円のマンションを諸費用5%、頭金500万円、金利2%、35年ローンで購入、修繕積立金と管理費を月2万円、固定資産税を年10万円として計算した場合)

「3000万円のマンションを購入すると、生涯住居費として約6000万円を支払う場合もあります」と前野さん。「毎月の利子を含むローン返済に加えて、毎年支払う固定資産税や都市計画税、マンションならば毎月の修繕積立金や管理費も合わせて、物件の購入を検討して」

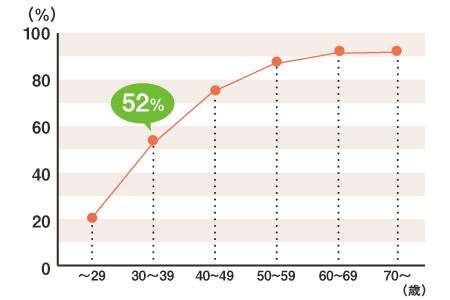

2人以上の世帯の持ち家率

※総務省 家計調査2009年

※総務省 家計調査2009年「世帯主の年齢階級別貯蓄及び負債の1世帯当たり現在高」

2人以上の世帯では30代から半数以上の人が持ち家

総務省の家計調査では、2人以上の世帯の場合、30代で52%、40代で約75%の人がマイホームを購入。また一人暮らしの女性も、30代後半から急激に持ち家率が高まり、65歳以上は配偶者に先立たれた人も含められることから、57%と高い割合。70歳では91.8%に。

text:BEAM(Yoko Maenaka / Rie Tanaka)

CREA 2013年2月号

※この記事のデータは雑誌発売時のものであり、現在では異なる場合があります。